Planear a tiempo: cómo invertir después de los 50 para vivir con estabilidad y autonomía

Colombia registra un proceso de envejecimiento demográfico que está modificando la estructura social y económica del país. Según proyecciones del DANE, para el año 2050 la población de adultos mayores en el país alcanzará los 14 millones de personas. Esta tendencia implica que un número creciente de colombianos superará los 50 años y se acercará a la jubilación.

Adicionalmente, la esperanza de vida se mantiene en torno a los 77 años, lo que supone financiar, en muchos casos, más de dos décadas sin ingresos laborales activos. Este escenario incrementa la relevancia de planificar las finanzas personales para cubrir necesidades durante la etapa de retiro.

“Llegar a los 50 implica un cambio estructural en el horizonte financiero. El tiempo para asumir riesgos se acorta, y el foco pasa a ser cómo garantizar flujo de caja y autonomía en la etapa de retiro. Invertir después de los 50 no debe centrarse en la búsqueda de rentabilidades altas a cualquier costo, sino en una estrategia más prudente y adaptada a la etapa vital. Esto significa priorizar la preservación del capital, asegurar ingresos constantes y mantener liquidez suficiente para responder a imprevistos”, explica Luis Felipe Molina, especialista en inversiones de Credicorp Capital.

Con esto en mente, desde Credicorp Capital compartimos seis claves para una estrategia de inversión después de los 50:

-

Ajustar el perfil de riesgo: Reducir la exposición a activos volátiles y priorizar la estabilidad financiera, evitando fluctuaciones bruscas que puedan comprometer el patrimonio acumulado.

-

Acortar el horizonte de inversión: Concentrar las decisiones en plazos más cercanos, con objetivos concretos alineados con la fecha prevista de jubilación.

-

Proteger el capital: Optar por instrumentos financieros diseñados para conservar valor, minimizando la exposición a la incertidumbre de los mercados.

-

Generar flujo de caja: Estructurar un portafolio que permita ingresos periódicos —por ejemplo, a través de intereses o dividendos— para suplir o complementar la pensión.

-

Anticipar gastos médicos: Planificar de manera anticipada la cobertura de salud, un rubro que tiende a incrementarse significativamente en la vejez.

-

Mantener la diversificación: Repartir inversiones entre activos seguros, líquidos y con beneficios fiscales para reducir riesgos y aprovechar oportunidades.

La etapa posterior a los 50 años exige decisiones financieras alineadas con objetivos concretos y plazos definidos. Más allá de responder a necesidades inmediatas, se trata de establecer una estructura que permita sostener el bienestar a lo largo del tiempo, incluso cuando las condiciones laborales cambien o dejen de existir. No se trata de dejar de invertir, sino de invertir distinto: con un enfoque en la sostenibilidad, el control del riesgo y la autonomía. En esa diferencia radica la capacidad de decidir sobre el propio futuro y no depender de terceros para sostenerlo.

Autor

Puede Interesarte

¿La leche engorda? ¿Causa enfermedades? Conozca lo que dice la ciencia frente a los mitos de la leche

La leche es un alimento que aporta proteínas, energía y nutrientes de alto valor biológico como fósforo, magnesio, zinc y sobre todo calcio. La Organización Mundial de la Salud recomienda

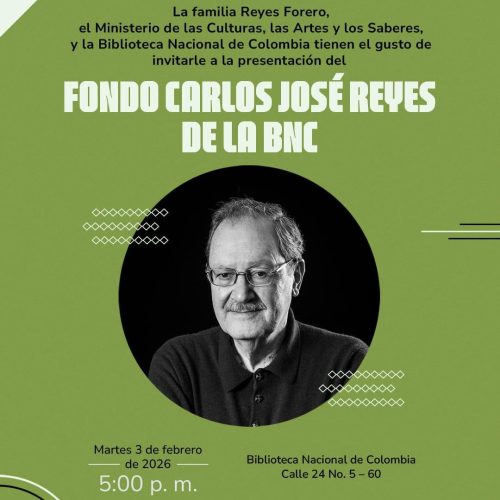

EL PERFECTO BALANCE DE MARGARITA ORTEGA

Cómo encontrar el equilibrio entre tu alimento, tu cuerpo y tu espíritu. Después del éxito de “Regresa al origen”, de Margarita Ortega, Círculo de Lectores presenta su segundo libro “El

7 recomendaciones de expertos para afianzar la pertenencia dentro de una organización

De acuerdo con la encuesta realizada por SHRM, el 54% de los trabajadores piensa que existe una carencia de oportunidades para discutir abiertamente los problemas, sin temor a sanciones, castigos

0 Comentario

¡Sin comentarios aún!

Puedes ser el primero ¡Comenta esta publicación!